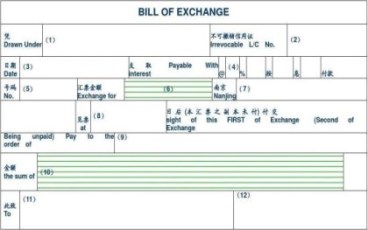

承兑汇票开具流程

面对一些大型工程或项目的结算,有关负责人员在对接支付工程款时多是根据惯例出具汇票,而不是一次性给付现金。但要注意的是,汇票是需要进行承兑的。那么,承兑汇票开具流程是怎样的呢?接下来就由找法网小编为大家进行解答,希望对大家有所帮助。

一、承兑汇票开具流程

汇票承兑办理流程为:

(一)企业向银行提交申请。

(二)银行审批:承兑银行的信贷部门按照支付结算办法和有关规定审查。

(三)银行审批通过后,与企业签署协议:与出票人签署银行承兑协议一式三联。其中第一联和第二联为正联,由出票人和承兑行各执一联;第三联为副本,信贷部门将其中一联及副本连同银行承兑汇票第一、二联交银行会计部门。

二、承兑汇票保证金比例为多少

差额承兑汇票是指通过银行开出的承兑汇票的金额,和银行实收保证金金额有差额(即非100%保证金额度)。如存入银行400元,开出1000元银行承兑汇票。由于一般来说BAD(银行承兑汇票)代表银行信用,那么对于企业而言其实是一种杠杆效应。

企业申请开立银行承兑汇票,需要提供一定比例的银行承兑汇票保证金,这也是银行吸收存款的一种常见方式。银行承兑汇票保证金比例根据客户信用等级的不同而由较大差异。

因各个银行信用评级不同,名称也不尽相同。在这里,我们按常见的划分标准,分为A、B、C、D四类。

开立银行承兑汇票收取银行承兑汇票保证金比例,或要求承兑申请人提供现金类资产(存单和国债)担保的比例原则为:A类客户可由分行自行确定最低比例要求;B类客户(含B类)不低于30%;C类、D类客户在符合银行授信准入标准的前提下分别不低于60%、90%,且C类、D类客户的承兑授信敞口部分,要求提供足额、有效的担保。

暂不评级的客户按照100%银行承兑汇票保证金收取,有的银行规定不得用存单、国债和银行承兑汇票质押等方式替代,有的则可以。 承兑申请人应在承兑行开立保证金账户,于承兑授信发放审核前按承兑协议约定比例足额存入保证金。保证金用于承兑汇票到期日支付票款,承兑汇票未到期,不得提前支取。

三、承兑汇票的作用

商业承兑汇票的作用:商业承兑汇票的运用在社会经济活动中具有重要作用,使商业信用票据化和商业信用的表现形式规范化、科学化,有利于加强宏观调控,完善票据市场的功能。

银行承兑汇票的作用:由于银行承兑汇票业务是在银行结算业务基础上发展的、是以真实的商品交易为基础的银行信用活动,是银行信用对商业信用的发展和补充,因此,对于建立全国统一的票据市场,完善社会主义市场经济体制,对于增强银行服务功能,扩大商业银行的信用活动范围,对于促进卖方企业的商品销售,降低买方企业的经营成本,都具有积极的作用。银行承兑汇票在国民经济中的作用可以弥补商业信用的不足,防止因企业拖欠货款而形成“三角债”,有利于促进商品流通,加速社会资金的循环和周转等。

以上就是找法网小编为大家解答的关于承兑汇票开具流程问题的相关法律知识内容了,综上所述呢,我们可以了解到在向银行承兑汇票申请贴现后,银行相关业务人员首先会考量申请人是否具有贴现资格和业务类型。如果您还有其他问题,欢迎咨询找法网律师。