按揭房能抵押贷款吗

一、按揭房能抵押贷款吗

按揭房也可以抵押贷款,因为房子一般可以进行二次抵押贷款,不过在办理二次抵押时只能抵押首付款和已经还贷的部分。用户能够贷到多少钱,需要银行进行评估。现在很多第三方机构也可以进行二次抵押贷款。在办理房产二次抵押时最好在第一次贷款的银行办理。一般一套房子是不能抵押给不同机构的,用户在办理抵押时先向第一次办理抵押的银行询问,然后再询问其他银行或者第三方贷款机构。用户办理房产二次抵押需要再次提交贷款材料,尤其是最近半年的银行流水,这一次对银行流水会有更高的要求,毕竟用户每个月需要还2份贷款。在办理二次贷款时一定要确认前一次贷款还款的过程中没有出现过逾期,只有这样才能顺利贷到款。办理二次抵押贷款一般会有利率上的浮动,而且二次抵押贷款抵押率最高不超过70%;商业用房抵押的二次贷款抵押率最高不超过50%。如果二次抵押贷款的额度不够,这时可以增加抵押物,达到想要的额度。

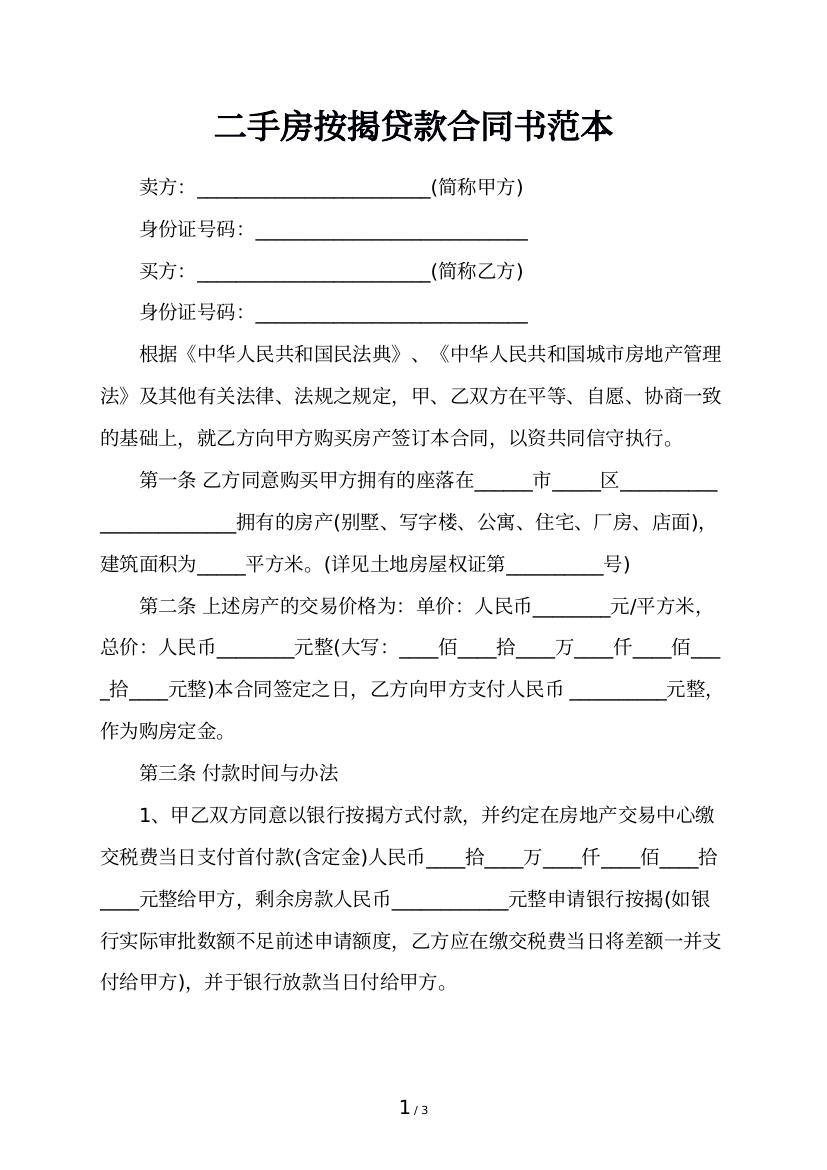

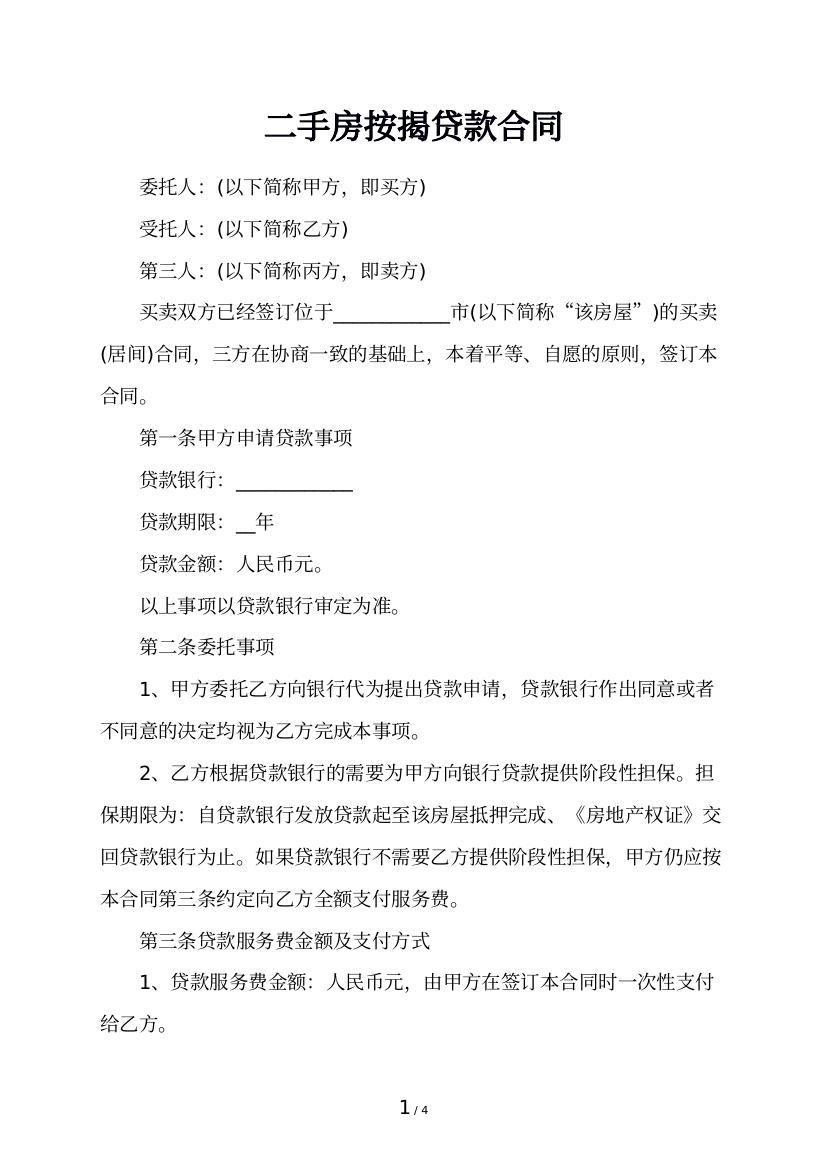

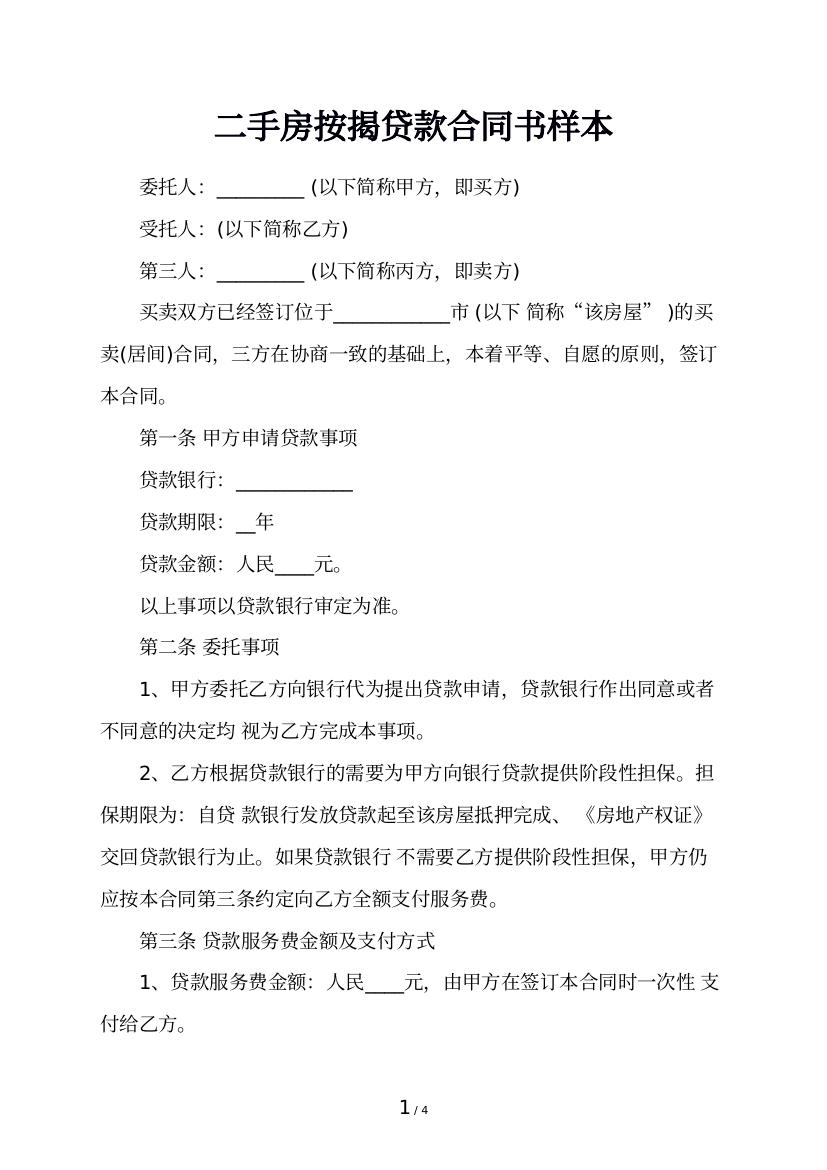

二、按揭房抵押贷款流程

1、两方签定按揭房房屋(或预售房)买卖合同,当然,这只是意向性合同,也不要交首期,订金这就看你和前手谈的条件了。

2、向银行提交贷款申请,有些银行强制你要把首期款放在他那,这点怎么处理就见人见智了;期间银行接纳你的申请后,如资料不齐全或不充足会要求你追加提供,一般按揭房贷款审批时间会在2周左右;有些银行会在你申请贷款时会要求你办信用卡、理财之类的,尽可能的能推就推,那些可能是吸钱的陷井。

3、当银行审批通过后,这时你就要注意了,你要问清银行经办人员,你的贷款如抵押办妥后,能安排什么时间给你放款,至少大概给个时间,确定后,你就可以去办理。

4、与银行签定贷款合同,缴交各种费用,办理抵押保险。签定贷款合同时,要看清楚里面的条款,因为银行经办人员大部分都是批量做这些贷款合同的,错漏是难免的。

三、房屋抵押贷款风险

1、违约风险

违约风险包括被迫违约和理性违约。被迫违约是指借款人的被动行为,支付能力理论认为导致被迫违约是因为支付能力不足。这说明借款人有还款的意愿,但无还款的能力。理性违约是指借款人主动违约,权益理论认为在完善的资本市场上借款人可仅通过比较其住房中特有的权益与抵押贷款债务的大小,作出违约与否的决策。当房地产市场价格上升时,借款人可以转让房屋还清贷款,收回成本并能挣取一定的利润;当房地产市场价格下降时,借款人为了转嫁损失,即使他有偿还能力,他也主动违约拒绝还款。

2、流动性风险

流动性风险是指资金短存长贷难于变现的风险,流动性是银行保证资产质量的一条重要原则。现如今流动性风险体现在两个方面,一是目前我国的住房贷款主要来源于公积金和储蓄存款,银行吸纳的储蓄存款属于短期存款,一般只有三五年,而住房抵押贷款却属于长期贷款。这种短存长贷的行为使银行的流动性非常低,继而带来流动性风险。二是银行持有的资产债权不易变现,极易导致流动性风险。造成银行可能丧失在金融市场更有利的投资机会,增加机会成本带来的损失。

3、经济周期风险

经济周期风险是指在国民经济整体水平周而复始的波动过程中产生的风险,相比其他产业,房地产业对于经济周期具有更高的敏感性。经济扩张时,居民收入水平提高,市场对房地产的需求量增大,房屋的变现不成问题,银行与个人都对未来充满乐观的预期,银行发放的住房抵押贷款数量也急剧增加。经济萧条时,失业率上升,居民的收入急剧下降,大量贷款无力偿还,即使已将房屋抵押给银行,也因为房地产业的疲软无法变现。这时抵押风险转变为银行的不良债权和损失,银行则面临大量的"呆坏账",极易导致银行的信用危机甚至破产。

4、利率风险

利率风险是指利率水平的变动给银行资产价值带来的风险,它是由其业务短存长贷的资本结构所决定的,利率的波动无论是涨还是跌对银行都会带来损失。如果利率上涨,住房抵押贷款的利率也随着上调,就可能增加借款人的偿贷压力,借款额度越高,借款期限越长,其影响程度也就越大,从而增加了违约风险。如果利率下降,借款人又有可能从当前资本市场融资或以低利率重新借款来提前偿还贷款,给银行带来风险,主要表现在,提前贷款的发生使得住房贷款的现金流量发生不确定性,给银行的集约化资产负债带来一定的困难。

按揭房可以抵押贷款,只是贷款金额是根据已还房贷数额确定的,数额较少,若想增加贷款数额,需要增加担保物。以上便是找法网小编为您带来关于按揭房能抵押贷款吗的相关知识,若大家有什么不了解的亦或是有其他疑问,可以咨询找法网的律师。